Điều hành giảm lãi suất thúc đẩy tăng trưởng kinh tế năm 2019 – dự báo năm 2020

Tóm tắt: Về mặt lý thuyết cũng như thực tiễn, lãi suất (LS) là công cụ quan trọng trong điều hành chính sách tiền tệ (CSTT) của Ngân hàng Trung ương (NHTW) các nước trên thế giới cũng như ở Việt Nam. Đồng thời lãi suất cũng thể hiện diễn biến của thị trường tiền tệ, tác động đến hoạt động kinh doanh của ngân hàng thương mại (NHTM), nhu cầu vốn đầu tư kinh doanh của doanh nghiệp, của các hộ gia đình và cá nhân. Bài viết điểm lại những nét nổi bật về chính sách lãi suất trong năm 2019 của Ngân hàng Nhà nước (NHNN) và đưa ra dự báo về việc điều hành lãi suất trong năm 2020

Từ khóa: lãi suất, thị trường tiền tệ, Ngân hàng Nhà nước

Giảm lãi suất theo xu hướng chung

Để chống suy thoái, thúc đẩy tăng trưởng, trong năm 2019, có tới 29 NHTW các nước cắt giảm lãi suất điều hành, lãi suất cơ bản.

Tháng 8/2019, Ngân hàng Dự trữ liên bang Mỹ ( FED ) cắt giảm lãi suất lần tiên phong kể từ sau cuộc khủng hoảng cục bộ kinh tế tài chính toàn thế giới vào năm 2008 – 2009, với mức giảm 0,25 %. Sau đó, FED còn hạ lãi suất thêm 2 lần nữa, vào tháng 9 và tháng 10. Thời điểm cuối năm, lãi suất xuống mức 1,5 – 1,75 % / năm. Trước, đó, trong năm 2018, FED đã có tới 4 lần tăng lãi suất để thu hẹp cung tiền nhằm mục đích tránh cho nền kinh tế tài chính tăng trưởng quá nóng và hoàn toàn có thể dẫn tới khủng hoảng bong bóng giá trị của những loại gia tài như hay sàn chứng khoán. Tuy vậy, trong cuộc họp chính sách tháng 12/2019, FED giữ nguyên lãi suất và ra tín hiệu sẽ không kiểm soát và điều chỉnh trong năm 2020 .

Ngân hàng Trung ương châu Âu ( ECB ) cũng quyết định hành động cắt giảm lãi suất tiền gửi từ – 0,4 % xuống mức thấp kỉ lục mới – 0,5 %. Ngân hàng Nhân dân Trung Quốc ( PBoC ) và Ngân hàng Trung ương nhiều nước khác trong khu vực Khu vực Đông Nam Á như Xứ sở nụ cười Thái Lan, Philippines, … cũng đã có những hành động cắt giảm lãi suất, thả lỏng chính sách tiền tệ .

Trong khoảng chừng thời hạn những năm gần đây ( 2012 – 2018 ), cũng như năm 2019, NHNN Nước Ta đã đạt được những thành công xuất sắc lớn về triển khai tiềm năng trung gian trong quản lý chính sách tiền tệ và hoạt động giải trí ngân hàng, đó là lãi suất giảm dần và không thay đổi, tác động ảnh hưởng tích cực đa chiều đến nền kinh tế tài chính, tạo thuận tiện cho hoạt động giải trí kinh doanh thương mại của những NHTM, lan rộng ra vốn tín dụng thanh toán bảo đảm an toàn, hiệu suất cao cho nền kinh tế tài chính .

Trong năm 2019, với tiềm năng điều hành quản lý dữ thế chủ động, linh động những công cụ chính sách tiền tệ, NHNN đã có nhiều hành động với nỗ lực trấn áp lãi suất nhằm mục đích giữ tính không thay đổi và tăng trưởng lành mạnh của mạng lưới hệ thống tổ chức triển khai tín dụng thanh toán, cũng như khuynh hướng giảm lãi suất tương hỗ cho nền kinh tế tài chính, giảm khó khăn vất vả cho doanh nghiệp, tương hỗ tăng trưởng kinh tế tài chính vững chắc .

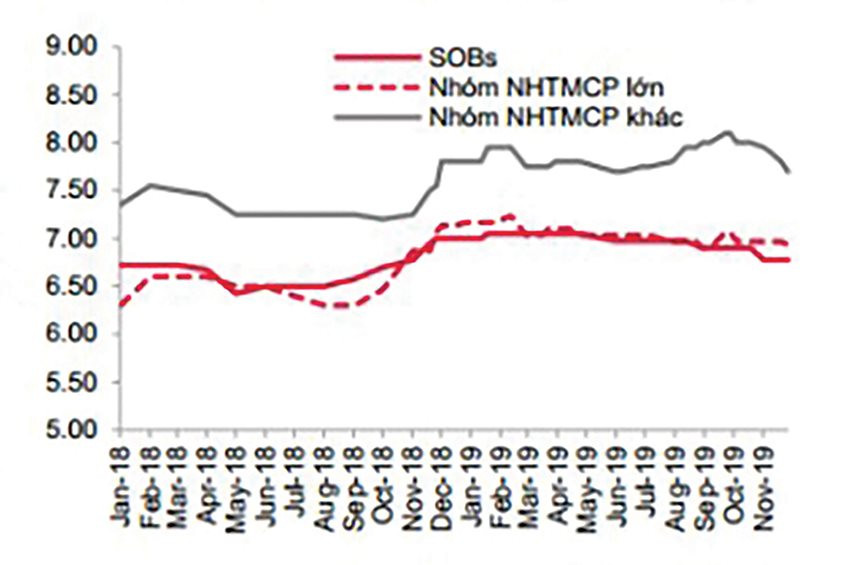

Tham khảo diễn biến lãi suất kêu gọi vốn giữa những tháng trong năm 2019 của những nhóm Ngân hàng thương mại ở hình vẽ dưới đây :Lãi suất huy động kỳ hạn từ 3 đến dưới 6 tháng

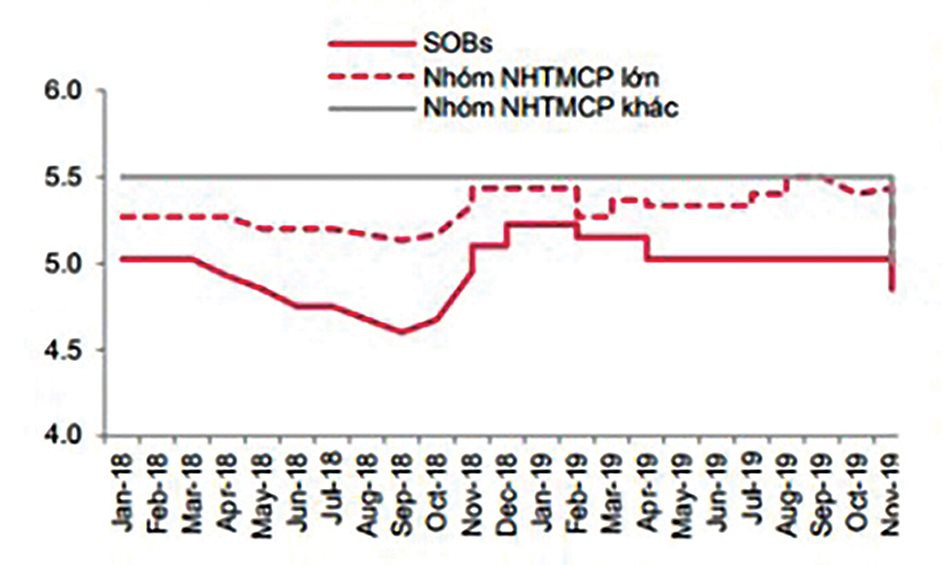

Nguồn : Bloombertg, NHNN Diễn biến lãi suất huy động kỳ hạn 13 tháng

Nguồn : SSI tổng hợp Tháng 8/2019, NHNN có công văn cảnh báo những NHTM có lãi suất kêu gọi cao làm tiềm ẩn rủi ro đáng tiếc cho sự không thay đổi và tăng trưởng lành mạnh của mạng lưới hệ thống TCTD và nhu yếu những ngân hàng trang nghiêm triển khai Chỉ thị 01 / CT-NHNN, ngày 8/1/2019, nhằm mục đích duy trì mặt phẳng lãi suất kêu gọi không thay đổi hài hòa và hợp lý .

Trong tháng 9/2019, Ngân hàng Nhà nước Nước Ta đã quyết định hành động cắt giảm lãi suất quản lý 0,25 % / năm với những mức lãi suất quản lý và điều hành gồm : lãi suất tái cấp vốn, lãi suất chiết khấu, lãi suất cho vay qua đêm trong giao dịch thanh toán điện tử liên ngân hàng, lãi suất chào mua sách vở có giá qua nhiệm vụ thị trường mở. Đây là lần tiên phong sau 2 năm kể từ năm 2017, NHNN quyết định hành động giảm lãi suất quản lý và điều hành. Việc này diễn ra trong toàn cảnh nhiều ngân hàng TW những nước cũng có hành động tựa như. Trong những tháng cuối năm, Ngân hàng Nhà nước liên tục phát hành những văn bản kiểm soát và điều chỉnh giảm lãi suất có hiệu lực hiện hành kể từ ngày 19/11/2019 .

Theo Quyết định số 2415, lãi suất tối đa vận dụng so với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giảm từ 1,0 % / năm xuống 0,8 % / năm ; lãi suất tối đa vận dụng so với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ 5,5 % / năm xuống 5,0 % / năm ; lãi suất tối đa vận dụng so với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng tại Quỹ tín dụng nhân dân, Tổ chức kinh tế tài chính vi mô giảm từ 6,0 % / năm xuống 5,5 % / năm ; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do tổ chức triển khai tín dụng thanh toán ấn định trên cơ sở cung – cầu vốn thị trường. Đây là lần tiên phong lãi suất kêu gọi được kiểm soát và điều chỉnh giảm sau khi duy trì sự không thay đổi từ tháng 3/2014 đến nay. Việc hạ trần lãi suất kêu gọi là một trong những giải pháp để những ngân hàng thương mại hạ mặt phẳng lãi suất cho vay. Đây cũng được xem là một hành động nhằm mục đích thả lỏng chính sách tiền tệ của NHNN. Quyết định này được xem là tương thích với khuynh hướng chung mà ngân hàng TW những nước trên quốc tế đang thực thi nhằm mục đích giữ cho nền kinh tế tài chính duy trì được đà tăng trưởng .

Quyết định số 2416 / QĐ-NHNN về mức lãi suất cho vay thời gian ngắn tối đa bằng VND của tổ chức triển khai tín dụng thanh toán so với người mua vay để cung ứng nhu yếu vốn Giao hàng 1 số ít nghành nghề dịch vụ, ngành kinh tế tài chính theo lao lý tại Thông tư số 39/2016 / TT-NHNN đã kiểm soát và điều chỉnh lãi suất cho vay thời gian ngắn tối đa bằng VND so với những nhu yếu vốn ship hàng nông nghiệp, nông thôn, xuất khẩu, công nghiệp tương hỗ, doanh nghiệp nhỏ và vừa, doanh nghiệp ứng dụng công nghệ cao giảm từ 6,5 % / năm xuống 6,0 % / năm ; lãi suất cho vay thời gian ngắn tối đa bằng VND của quỹ tín dụng nhân dân và tổ chức triển khai kinh tế tài chính vi mô so với những nhu yếu vốn này giảm từ 7,5 % / năm xuống 7,0 % / năm .

Trong năm 2019, Ngân hàng Nhà nước cũng đã 3 lần hạ lãi suất phát hành tín phiếu NHNN từ mức 3 % xuống còn 2,25 % / năm. Nhìn lại quy trình quản lý theo hướng giảm mặt phẳng lãi suất trong nền kinh tế tài chính diễn ra của năm 2019 hoàn toàn có thể thấy : Đây là điều hành quyết liệt của NHNN khi vận dụng công cụ chính sách tiền tệ, giảm mặt phẳng lãi suất, tương hỗ tiềm năng tăng trưởng GDP năm 2020 là 6,8 %, không thay đổi kinh tế tài chính vĩ mô đặc biệt quan trọng khi tình hình thanh khoản chung của toàn mạng lưới hệ thống ngân hàng hiện rất tốt nhưng mặt phẳng lãi suất thị trường 1 không hạ xuống như kỳ vọng .Hạ lãi suất dự trữ bắt buộc

Cùng với những giải pháp quản lý và điều hành công cụ lãi suất như trên, từ cuối tháng 11/2019, NHNN cũng quyết định hành động hạ lãi suất dự trữ bắt buộc, cùng với đợt giảm lãi suất kêu gọi cho vay trước đó cho thấy, NHNN điều hành quản lý thả lỏng chính sách tiền tệ có mức độ nhằm mục đích tiềm năng tương hỗ tăng trưởng, trong khi lạm phát kinh tế đang được kiềm chế .

Theo đó, từ ngày 1/12/2019, lãi suất so với tiền gửi dự trữ bắt buộc bằng VND của những tổ chức triển khai tín dụng thanh toán giảm về mức 0,8 % / năm và liên tục không trả lãi so với khoản tiền gửi vượt dự trữ bắt buộc bằng VND. Điều này có tác động ảnh hưởng, nhưng không đáng kể tới doanh thu của những NHTM do tại tỷ suất dự trữ bắt buộc của những ngân hàng lúc bấy giờ ở mức thấp, chỉ 3 %. Với tiền gửi ngoại tệ, NHNN liên tục không tính lãi so với khoản dự trữ bắt buộc, còn lãi suất tiền gửi vượt dự trữ bắt buộc là 0,05 % / năm .Bên cạnh đó, NHNN quy định mức lãi suất tiền gửi bằng VND của Ngân hàng Phát triển Việt Nam, Ngân hàng Chính sách xã hội, quỹ tín dụng nhân dân, tổ chức tài chính vi mô là 0,8%/năm.

Mức lãi suất tiền gửi của Kho bạc Nhà nước, Bảo hiểm tiền gửi Nước Ta tại Ngân hàng Nhà nước, với tiền gửi bằng VND của Kho bạc Nhà nước là 1 % / năm. Lãi suất so với tiền gửi bằng VND của Bảo hiểm tiền gửi Nước Ta là 0,8 % / năm. Bên cạnh đó, lãi suất so với tiền gửi bằng ngoại tệ của Kho bạc Nhà nước giảm từ 0,5 % xuống 0,05 % / năm .

Theo số liệu của NHNN, tính đến tháng 9/2019 có khoảng chừng gần 3,65 triệu tỷ đồng xu tiền gửi của tổ chức triển khai kinh tế tài chính và 4,77 triệu tỷ đồng xu tiền gửi của khu vực dân cư. Trong đó, 3 ngân hàng Ngân hàng Đầu tư và Phát triển Việt Nam BIDV, VCB và VietinBank chiếm 40 % tiền gửi toàn mạng lưới hệ thống. Như vậy tổng tiền gửi dự trữ bắt buộc của những TCTD tại NHNN vào khoảng chừng 240.000 tỷ đồng và lãi suất tiền gửi dự trữ bắt buộc mà NHNN trả cho những TCTD vào khoảng chừng 1.000 tỷ đồng / năm .Hoàn thiện công cụ cho vay tái cấp vốn đối với các tổ chức tín dụng

Để nâng cao hiệu suất cao điều hành quản lý công cụ lãi suất, giảm mặt phẳng lãi suất trong nền kinh tế tài chính, NHNN cũng không ngừng hoàn thành xong công cụ cho vay tái cấp vốn. Theo đó, NHNN đã phát hành Thông tư số 24/2019 / TT-NHNN pháp luật về tái cấp vốn dưới hình thức cho vay lại theo hồ sơ tín dụng thanh toán so với tổ chức triển khai tín dụng thanh toán. Với thông tư này, những tổ chức triển khai tín dụng thanh toán có thêm một kênh khá thuận tiện, với những điều kiện kèm theo và chính sách rõ ràng, có điều kiện kèm theo và cơ sở thuận tiện để tái tạo nguồn vốn. Bởi vì, từ trước đến nay, những tổ chức triển khai tín dụng thanh toán thường tiếp cận nguồn vốn của NHNN qua kênh tái cấp vốn trên cơ sở sách vở có giá, hoặc qua trái phiếu đặc biệt quan trọng của Công ty Quản lý tài sản những tổ chức triển khai tín dụng thanh toán Nước Ta ( VAMC ), hoặc trường hợp đặc biệt quan trọng theo dự án Bất Động Sản chương trình nào đó nhà nước chỉ định … Tuy nhiên, trên trong thực tiễn, không phải tổ chức triển khai tín dụng thanh toán nào cũng có nhiều sách vở có giá để hoàn toàn có thể tiếp cận nguồn tái cấp vốn từ NHNN, cũng như qua kênh thị trường mở ( OMO ) một cách thuận tiện. Với Thông tư 24, lao lý hình thức cho vay lại theo hồ sơ tín dụng thanh toán, đây là cơ sở và nền tảng mà những tổ chức triển khai tín dụng thanh toán luôn sẵn có .

Thông tư 24 pháp luật chi tiết cụ thể điều kiện kèm theo, mức độ, hạn mức, lãi suất, quá trình … về chính sách cho vay tái cấp vốn này. Đáng chú ý quan tâm, việc cho vay ở kênh tái cấp vốn này nhằm mục đích tương hỗ thanh khoản tổ chức triển khai tín dụng thanh toán, tương hỗ nguồn cho vay ngành, nghành khuyến khích tương hỗ tăng trưởng, với thời hạn dưới 12 tháng, theo lãi suất tái cấp vốn Ngân hàng Nhà nước pháp luật tại những thời kỳ .

Bên cạnh đó, vay tái cấp vốn, gia hạn vay tái cấp vốn dưới hình thức cho vay lại theo hồ sơ tín dụng thanh toán pháp luật tại Thông tư này được vận dụng với những khoản cho vay bằng đồng Nước Ta, có bảo vệ bằng gia tài theo pháp luật của pháp lý so với hàng loạt giá trị khoản cho vay và được phân loại nợ vào nhóm 1 của tổ chức triển khai tín dụng thanh toán. Nói cách khác, khi tổ chức triển khai tín dụng thanh toán nào đó hạn chế về sách vở có giá để vay tái cập vốn từ NHNN như lúc bấy giờ, thì hoàn toàn có thể dùng những khoản cho vay hiện có thuộc nhóm 1 ( không phải nợ quá hạn ), có gia tài bảo vệ và khoản nợ đó không thuộc ngành, nghành nghề dịch vụ mà nhà nước, NHNN nhu yếu tổ chức triển khai tín dụng thanh toán hạn chế, trấn áp tín dụng thanh toán trong từng thời kỳ để ĐK vay tái cấp vốn .

Hạn mức cho vay tái cấp vốn qua hình thức này là đáng kể, hoàn toàn có thể được tới 60 % tổng dư nợ gốc của những khoản cho vay trong bảng kê hồ sơ tín dụng thanh toán để tái cấp vốn, gia hạn tái cấp vốn. Quy định là vậy, cơ sở để tạo điều kiện kèm theo ở đây là nguồn những khoản cho vay tổ chức triển khai tín dụng thanh toán đang có, quy mô lớn, nhưng NHNN sẽ xem xét tùy thời gian, trường hợp … Tổ chức tín dụng thanh toán đó phải bảo vệ những lao lý về bảo đảm an toàn hoạt động giải trí, không thuộc diện được trấn áp đặc biệt quan trọng .

Thông thường, NHNN tương hỗ nguồn qua cho vay cầm đồ trên thị trường mở ( OMO ), hoặc qua tái cấp vốn có điều kiện kèm theo ngặt nghèo về gia tài, hoặc qua những đợt tạo đáp ứng khi mua ròng ngoại tệ …, còn trường hợp qua hạ dự trữ bắt buộc thì gần như không mở trong nhiều năm qua. Nhưng lúc bấy giờ với lao lý mới, kênh tái cấp vốn dưới hình thức cho vay lại theo hồ sơ tín dụng thanh toán là một kênh khắc phục được hạn chế gia tài sách vở có giá tại những tổ chức triển khai tín dụng thanh toán nào đó cần tái tạo nguồn .Đề xuất giải pháp cho giai đoạn tới

Một số dự báo quốc tế cho rằng, trong năm 2020, thậm chí còn là năm 2021 FED sẽ liên tục giữ không thay đổi lãi suất chủ yếu đồng USD, giá dầu mỏ và đầu tư và chứng khoán liên tục có những diễn biến không bình thường. Điều đó tác động ảnh hưởng lớn đến thị trường kinh tế tài chính toàn thế giới cũng như sự dịch chuyển của những ngoại tệ chủ chốt và Nhân dân tệ. Tình hình đó tác động ảnh hưởng lớn đến quản lý lãi suất và tỷ giá của Nước Ta. Tuy nhiên, dự báo, lãi suất và tỷ giá của Nước Ta liên tục không thay đổi, riêng lãi suất kêu gọi vốn và cho vay bằng nội tệ trong năm 2020 sẽ giảm nhẹ so với năm 2019. Một số dự báo về việc quản lý và điều hành lãi suất được đưa như sau :

Một là, NHNN sẽ liên tục kiên trì điều hành quản lý không thay đổi lãi suất và tỷ giá, có khuynh hướng chuyển dần sang điều hành quản lý gián tiếp 2 công cụ này theo một lộ trình tương thích trong sự tích hợp ngặt nghèo với những công cụ khác của chính sách tiền tệ, như : cho vay tái cấp vốn, cho vay tái chiết khấu, dự trữ bắt buộc, nhiệm vụ thị trường mở, …

Hai là, NHNN Nước Ta sẽ liên tục chủ trương hướng vốn tín dụng thanh toán của những NHTM đến những nghành nghề dịch vụ cần ưu tiên theo chỉ huy của nhà nước như : nông nghiệp – nông thôn, xuất khẩu, … tạo tiền đề cho tái cơ cấu tổ chức TCTD thực thi có hiệu suất cao và đúng kế hoạch. Đồng thời giám sát bảo vệ lộ trình triển khai nghiêm những lao lý về những số lượng giới hạn, tỷ suất bảo vệ bảo đảm an toàn trong hoạt động giải trí của tổ chức triển khai tín dụng thanh toán, Trụ sở ngân hàng quốc tế. Theo đó, liên tục trấn áp ngặt nghèo, dữ thế chủ động phòng ngừa rủi ro đáng tiếc dòng vốn tín dụng thanh toán của những NHTM cho vay nghành nghề dịch vụ , tạo tiền đề cho không thay đổi lãi suất và tỷ giá .

Ba là, giữa những NHTM liên tục tăng cường sự phối hợp hơn nữa trong những hoạt động giải trí kinh doanh thương mại tiền tệ, không chạy đua tăng lãi suất, liên tục tăng niềm tin trong hoạt động giải trí cho vay và đi vay lẫn nhau trên thị trường liên ngân hàng. NHNN cũng sẽ tăng cường thanh tra, giám sát, xử phạt trong nghành này .

Bốn là, NHNN liên tục chỉ huy kinh khủng triển khai đề án tái cơ cấu tổ chức NHTM theo kế hoạch đề ra. Các NHTM yếu, quy mô nhỏ thường phải tăng lãi suất nếu muốn kêu gọi trên thị trường. Do đó nếu thực thi có hiệu suất cao việc tái cơ cấu tổ chức NHTM sẽ hạn chế việc tăng lãi suất của những NHTM yếu .

Năm là, những NHTM liên tục nâng cao năng lượng quản trị điều hành quản lý, đặc biệt quan trọng là quản trị thanh khoản, rủi ro đáng tiếc tín dụng thanh toán, rủi ro đáng tiếc lãi suất và rủi ro đáng tiếc tỷ giá, kèm theo đó là kinh khủng trong giải quyết và xử lý nợ xấu theo nguyên tắc thị trường .Tài liệu tham khảo:

www.sbv.gov.vn

www.gso.gov.vn

Xem thêm: Trung Tâm Bảo Hành Sony Tại BÌNH DƯƠNG

http://www.ssi.com.vn

www : / / bloomberg.com

Trang web của một số ít NHTM khác

Source: https://suachuatulanh.org

Category : Bảo Hành Tủ Lạnh

Có thể bạn quan tâm

- 5 Trung Tâm Bảo Hành Tủ Lạnh Hitachi Tại Nhà Hà Nội Uy Tín Nhất (24/07/2023)

- Bảo Hành Tủ Lạnh Samsung Địa Chỉ Tâm Đắc Nhất Hà Nội (23/07/2023)

- Bảo Hành Tủ Lạnh Electrolux Uy Tín Nhất Tại Hà Nội (23/07/2023)

- Bảo Hành Tủ Lạnh LG Uy Tín Tốt Nhất Tại Hà Nội (23/07/2023)

- Bảo Hành Tủ Lạnh Sharp Chuyên Gia [0941 559 995] (23/07/2023)

- Bảo Hành Tủ Lạnh Bosch Tốt Nhất Tại Hà Nội (23/07/2023)

![Bảo Hành Tủ Lạnh Sharp Ủy Quyền Tại Hà Nội [0941 559 995]](https://suachuatulanh.org/wp-content/uploads/bao-hanh-tu-lanh-sharp-2-300x180.jpg)